Конкурентите за сделката, при която “ГеоПост” придобива 70% от “Спиди” - от прогноза за диспропорции в сектора до очакване на здравословна конкуренция

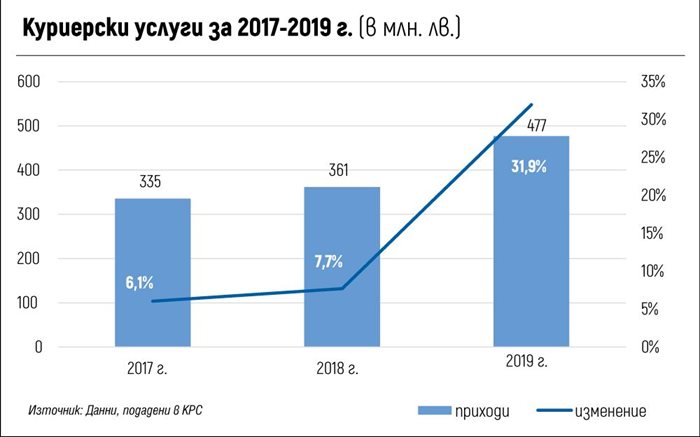

Пазарът на куриерските фирми в България е към половин милиард лева и вече трета година расте с двуцифров процент.

Според анализа на Комисията за регулиране на съобщенията за 2019 г. приходите от неуниверсалната пощенска услуга са 477 млн. лв., като спрямо 2018 г. е регистриран ръст от 32%. (Виж графиката.)

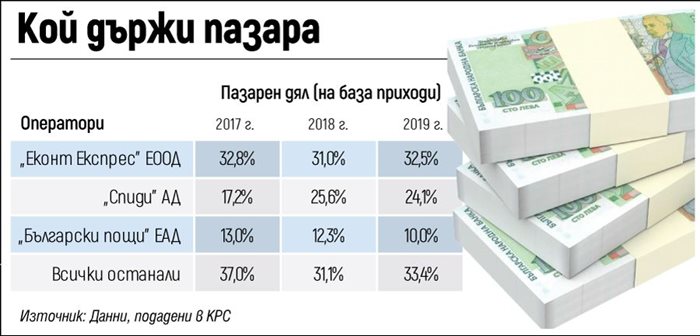

На 5 ноември КЗК разреши сделката между френската компания “ГеоПост” и българската “Спиди”. Според решението антимонополната комисия разрешава на французите да купят 70% от куриерската фирма, която държи за миналата година 24,1% от пазара на т. нар. неуниверсална пощенска услуга. “Спиди” е на второ място след “Еконт Експрес” по приходи (32,5%), след нея са “Български пощи” с 10 на сто. Така

първите три

компании държат

66,6 на сто от

пазара,

всички останали - 33,4%. А пазарът в страната има ръст от 62,4%, в чужбина - 108,1 на сто. Пандемията не само че не доведе до криза в сектора на куриерските пратки, а напротив - увеличи ги.

Затова напълно логичен е въпросът как ще се отрази на пазара сделката, при която френският гигант взема втория в държавата куриер.

И преди покупката на “Спиди” “ГеоПост” е акционер в нея с 25% дял. Искането на французите беше да придобият още 45 на сто, или да станат мажоритарни собственици със 70%.

Френското дружество е холдинг с фирми, които оперират под марката “Ди Пи Ди Груп” (DPD group), чиято основна дейност е доставката на малки пакети (пратки с тегло под 31,5 кг) във и извън Франция.

Капиталът на

дружеството е

над 710 млн.

евро

“Спиди” е акционерно дружество, чийто капитал е разделен между “Спиди груп” АД (65,09%), “ГеоПост” С.А. (24,81%) и множество физически и юридически лица (10,1%), установява КЗК.

Антимонополната комисия е попитала конкурентите на “Спиди” за становищата им за сделката и за развитието на куриерския бизнес след нея. Те споделят различни мнения.

“Ин Тайм” посочва, че “Спиди” разполага със значителен дял от българския пазар. Пощенската им мрежа е от над 450 офиса и автоматични пощенски станции.

От друга страна, така наречените “интегратори”, като DHL, UPS, FEDEX, не разполагат чрез местните си партньори или дъщерни дружества със съпоставими пазарни дялове и обхват на пощенската мрежа в страната.

“Ин Тайм” се опасява, че участниците в концентрацията биха били в състояние да променят търговската си политика и условията на пазара на международни куриерски услуги.

Възможно е

възникването на

диспропорции

в дяловете на

останалите

участници на

пазара на

куриерски услуги в резултат на концентрацията.

“Български пощи” посочват, че “ГеоПост” е собственост на Le Groupe La Poste, която от своя страна е собственик на пощенския оператор на Франция. Според държавния пощенски оператор след осъществяване на концентрацията има потенциална възможност да се пренасочат големи обеми от международни пратки (както от Франция, така и от цял свят) от обхвата на универсалната пощенска услуга към куриерските услуги. Това би оказало негативно влияние върху дружеството. След приключването на сделката потенциално би се дало възможност на La Poste да изгради квази Екс-териториален офис за размяна - Extra-Territorial Offices of Exchange, смятат от пощите.

От “Интерлогистика куриер” коментират, че “ГеоПост” е дружество с дългогодишен опит и позиции в куриерския бранш в международен план и с широка клиентска мрежа. Като мажоритарен собственик на “Спиди” би повлиял пряко върху националния пазар на международни куриерски услуги. По-големият пазарен дял ще доведе до положителни, но и до немалко отрицателни последици.

От “Интерлогистика куриер” не очакват понижение на цените на услугите, защото въпреки наличието на по-голям капитал “Спиди” не би издържала дълго време.

Конкурентът прогнозира, че пазарът ще остане стабилен, като допуска възможност броят на международните пратки на “Спиди” леко да се повиши, без обаче да окаже осезаемо влияние върху бранша.

Според становището на “Ди Ейч Ел Експрес България” възможният ефект на концентрацията върху пазара на международни куриерски услуги ще бъде

създаването на

по-конкурентен

пазар,

промяна на цените на еквивалентни услуги, както и по-добър достъп до допълнителни възможности за услуги на пазара.

“МИБМ Експрес” прогнозира, че сделката ще окаже значително влияние на пазара, защото “Спиди” е вторият по пазарен дял оператор и всякакви промени с оглед разширяване дейността на дружеството биха се отразили не само на национално, но и на международно ниво.

Мащабната дейност на La Poste Group би спомогнала значително за разширяване пазарните позиции на “Спиди” както в сегмента на вътрешните, така и на международните услуги, отчитайки факта, че групата притежава най-голямата мрежа за сухопътни международни доставки в Европа - DPD. Текущият пазарен дял на “Спиди”, съчетан с инвестиционните възможности на La Poste Group, биха могли да повлияят на клиентското поведение в сегмента международни услуги.

“ТНТ България” очаква планираната сделка да няма съществено въздействие върху местния сегмент за международни доставки на малки пакети.

“Еконт Експрес” не изразява становище за ефекта от сделката.

Антимонополната комисия обаче се произнася, че становищата на “Ин Тайм”, “Български пощи” и “Интерлогистика Куриер” за последствията от сделката са неоснователни и недоказани.